ゴールドカード年会費と還元率の相場と各社の特徴を比較。選び方、おすすめをご紹介します。

この記事では、ゴールドカード年会費の相場と選び方、安くする方法をご紹介します。

一昔前までは「ゴールドカード」というと、クレジットカードの利用額が「格別に」多かったり、社会的信用度が「特別に」高かったりしないと持てないイメージがありました。

しかし、今もそんなイメージが当てはまるのは、招待制が多いプラチナカードやブラックカードといった上位カードの話。

ゴールドカードは、20代で持っている人もいるほど持ちやすいカードランクになっています。

多くの物がお金で買える現代社会。お金を使う頻度が多いからこそ、その都度お得なクレジットカードで支払って、少しでも暮らしを豊かにしたいですよね。

この記事では、クレジットカードを活用した充実ライフを求める人のために、自分に合ったゴールドカードを見つけられる基礎知識を解説していきます。

ゴールドカード年会費の相場感から、選ぶ際のポイント、年会費を少しでも安くするコツまで丁寧に説明していきますので、ぜひご覧ください。

(株)コミヤ保険サービス代表取締役

資格:CFP®(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定簿記2級

大学卒業後、信用金庫に入社。金融機関から独立して、中立的な立場でお客様目線の営業をしたいという思いから、保険代理店として独立を決意。保険会社の代理店営業職を経て、損保ジャパンの研修生を5年間経験し、2020年9月に㈱コミヤ保険サービスという保険代理店を設立。損害保険、生命保険の代理店を経営。また、保険代理店の実務経験を生かして、FPとして執筆業や講師業にも取り組む。

◆公式サイト:https://tk-hoken.com/

ゴールドカードとは

クレジットカードには、ステータスの高いものから、ブラックカード、プラチナカード、ゴールドカード、一般カード(普通カードとも)があります。

ステータスの高いカードランクのものほど審査や年齢制限が厳しく、年会費も高くなる傾向があります。ゴールドカードは中位のランクです。

(ステータスが高いものから順に)

- ブラックカード

- プラチナカード

- ゴールドカード

- 一般カード(普通カード)

インビテーション(招待)が中心となっているプラチナカードやブラックカードとは異なり、ゴールドカードは、基本的に自分から審査を申し込めます。同じ会社が発行する一般カードよりは収入等の審査が厳しくなっていますが、年齢制限だけ見れば、18歳以上〜25歳以上と比較的ゆるいゴールドカードが多いです。

ゴールドカードを持つかどうか迷っているなら、作りやすいカード会社を選んで一度審査にトライしてみる価値はあるでしょう。

ゴールドカードの種類

もともとゴールドカードというとステータス指向の保有者が多く、充実した保険付帯などによる「安心感アップ」が期待された側面が強かったかもしれません。

しかし、最近では、「万が一の際の安心感」に限らず、より「日常的で実質的なメリット」を重視したゴールドカードが増えています。とりわけ、自社サービスにおけるポイント還元率大幅アップなどは、ステータスやリスク対策よりも実質還元を求める顧客を狙い撃ちした典型サービスでしょう。

そこで、この記事では、旅行傷害保険の補償額アップなど「万が一の安心感」が得られるカードと、提携サービスでの還元率アップなど「いつものお得感」を得られるゴールドカードの2種類に大別して見ていきます。

A.「いつものお得感」あるゴールドカード

この手のゴールドカードでよくあるのが、提携サービスのポイントアップや値引きです。

しかし、一般カードからゴールドカードにランクアップしても、ショッピング利用の還元率が「常に」上がるクレジットカードは稀。では、この手のゴールドカードでどのように還元率がお得になるのでしょうか。

下キャプチャのように、「自社サービスでのクレカ決済」時にポイント還元率が2〜11倍になったり、値引き幅が大きくなったりするのです。

太っ腹なポイント還元や値引きを実施するクレジットカード発行会社の大半は、自社サービスで新規顧客を囲い込みたい会社。「日常的で定期的な利用」が見込める以下のようなサービスです。

- 携帯やインターネット(通信事業者)

- ガソリンや灯油(ガソリンスタンド)

- 日用品(スーパーマーケットや百貨店、コンビニエンスストア)

どれも誰しもよく使うサービスですね。この中で、特定の会社のサービスを使い続けているものはありませんか?

スーパーやガソリンスタンドは毎回違うお店を使っているという人が多いかもしれませんが、携帯やインターネットは基本特定の会社サービスを利用しているはずです。

こういった使用頻度の高いサービスでは、月々の利用額が目立つほどでなくても、年間そこそこの利用額になります。まだゴールドカードは…と思っている人でも、年会費を払ってゴールドカードを持つ方が一般カードよりお得になる場合も案外あるものです。

B.「万が一のトラブル時も安心」なゴールドカード

従来のゴールドカードで多かったのはこちらのタイプでしょう。

旅行保険の補償が充実したり、車のレッカー時に宿泊先を手配してくれるなど、「めったに合わない事故や被害の際に助かる」サービスが一般カードよりも格段に充実しています。

たとえば、30分以内で家まわりの水漏れや鍵開けなどの応急措置をしてくれるハウスサポート(カードによっては「ハウスレスキュー」などとも)が無料付帯しているゴールドカードも。

上キャプチャの「出光ハウスサポート」は、一般カード会員だと追加料金のかかるオプションですが、ゴールドカード会員では無料。困ったときに電話一本で対応してくれます。

また、一般カードでは通常、カードの紛失時・盗難時に「再発行手数料」がかかりますが、ゴールドカードでは通常かかりません。さらに、カードの盗難やショッピング詐欺などに対応した保険も充実。これなら、カード周りのトラブル対応も安心ですね。

ゴールドカードを持つメリット・デメリット

ゴールドカードのおおまかな分類を理解したところで、メリット・デメリットを簡単に紹介します。

- 国内・海外旅行傷害保険の補償範囲が広い

- ラウンジなどを利用できる

- 特定サービスの利用時にポイント還元率が大幅にアップする

- 年会費がかかることが多い

- 年会費が高額なものもある

- 基本ポイント還元率が低い

最近では、条件を満たすと年会費がかからないゴールドカードも増えています。また、たまったポイントやマイルで年会費を支払えるものもあります。年会費が気になる方は、そういったゴールドカードを探してみてはいかがでしょうか。

年会費をおさえる方法だけでなく還元率を上げる方法についても、後半で解説していますのでぜひご覧ください。

ゴールドカード年会費の相場:税込2,200円〜17,600円【各社比較】

ゴールドカードの年会費相場は税込2,200円〜17,600円となっています。

各社の年会費と還元率をご紹介します。

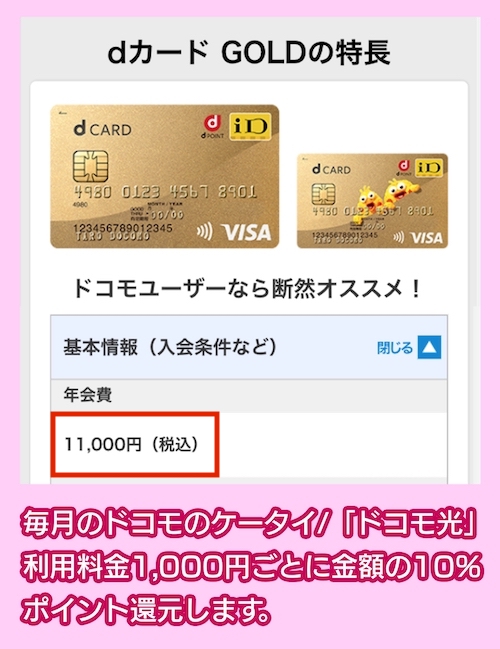

ドコモのゴールドカードの年会費:11,000円

ドコモのゴールドカード「dカード GOLD」の年会費は税込11,000円です。

(※dカード GOLD公式サイトより引用)

| 年会費(税込) | 11,000円 |

| 基本還元率 | dポイント/1% |

| ドコモケータイ・ドコモ光・ドコモでんきGreen料金の還元率 | dポイント/最大10% |

(※dカード GOLDの料金一覧:2022年1月25日時点)

dカード GOLDは、ドコモの携帯やドコモ光、ドコモでんきGreenを利用しているなら必須といってもいいほどお得なゴールドカードです。これらの料金をdカード GOLDで支払うと、なんと10%ものポイント還元があります。

しかも、付与される「dポイント」は、楽天ポイントやTポイント、Pontaポイントに次いで、使い勝手の良いポイントです。

使い勝手の悪いマイナーなポイント付与があるクレジットカードもあります。せっかくポイントが貯まっても用途が限られたり、他のメジャーなポイントやマイルに交換する手間が発生するので、クレジットカード選びで気をつけたい点です。

さらに、dカード GOLDでは、年間100万円の利用で11,000円相当のポイント、年間200万円の利用で22,000円相当のポイントが進呈されます。つまり、年間100万円以上クレジットカードを使っている人なら、実質年会費無料のゴールドカードを持つことが可能です。

| 運営会社名 | 株式会社NTTドコモ |

| 会社住所 | 〒100-6150 東京都千代田区永田町2丁目11番1号 山王パークタワー |

| 電話番号 | ー |

| 年会費(税込) | 11,000円 |

| 基本還元率 | dポイント/1% |

| お問い合わせ | https://d-card.jp/st/supports/informations/index.html |

| 特徴 | dポイントはコンビニエンスストアや薬局、ファーストフード店など、街の多くのお店でそのまま支払いに使えます。 |

| 公式HP | https://d-card.jp/st/ |

楽天ゴールドカードの年会費:2,200円

「楽天ゴールドカード」の年会費は税込2,200円となっています。

楽天カードの強みはなんといってもカード発行のしやすさ。フリーターや主婦層などにも審査が優しいと言われています。利用限度額も使っているうちに自動でアップ。積極的なカード利用を促していると思われます。

また、貯まる楽天ポイントが他のポイントに比べて便利なのも強みです。楽天ポイントの加盟店舗数は、他のメジャーなポイントと比べてもダントツ。

その上、通常1%の楽天ポイント還元率が倍になるキャンペーンを街のお店で頻繁に実施しています。一枚は持っておくと便利なカードでしょう。

ゴールドカードにしては年会費が2,200円と安く、はじめてでも持ちやすいゴールドカードです。しかし、この点に関しては「他社ゴールドカードと一般カードの中間くらいのカード」と思っておいた方が満足して使えるかもしれません。

というのも、楽天カードには、ゴールドカードの上位カードとして「楽天プレミアムカード」があります。この楽天プレミアムカードの方の年会費が、他社ゴールドカード年会費相場と同じ11,000円に設定されているのです。

楽天プレミアムカードの年会費:11,000円

付帯サービスの内容を細かくチェックしても、この楽天プレミアムカードの方が、一般的なゴールドカードのサービス内容に近い感覚はあります。せっかくハイステータスのカードを持つなら、予算の許す限りこの楽天プレミアムカードの方がおすすめです。

国内最大のECサイト楽天市場を運営する楽天。楽天市場での大幅なポイントアップも楽天カードの強みです。

しかし、楽天「ゴールド」カード保有時の楽天市場でのポイント付与率アップが、楽天の一般カードと同じ「2倍」に最近減らされてしまいました。

一方、楽天「プレミアム」カードなら、楽天市場でのポイントアップ率が「5倍」と未だ健在です。

さらに、楽天プレミムカードで選べる3つのコースから「楽天市場コース」を選ぶと、週2日だけ付与率アップがなんと「6倍」に。たった月3万円、年間40万円弱の楽天市場利用でも、通常の楽天カードよりお得な計算になります。

楽天プレミアムカードは、ECサイトをよく使うにぜひおすすめしたいクレジットカードです。

| 運営会社名 | 楽天カード株式会社 |

| 会社住所 | 〒107-0062 東京都港区南青山二丁目6番21号 楽天クリムゾンハウス青山 |

| 電話番号 | ー |

| 年会費(税込) | 2,200円 |

| 基本還元率 | 楽天ポイント/1% |

| お問い合わせ | https://www.rakuten-card.co.jp/support/contact/ |

| 特徴 | クレジットカードが使えないようなお店でも、楽天ポイントだけは貯められるし使える、そんなこともあります。 |

| 公式HP | https://www.rakuten-card.co.jp/ |

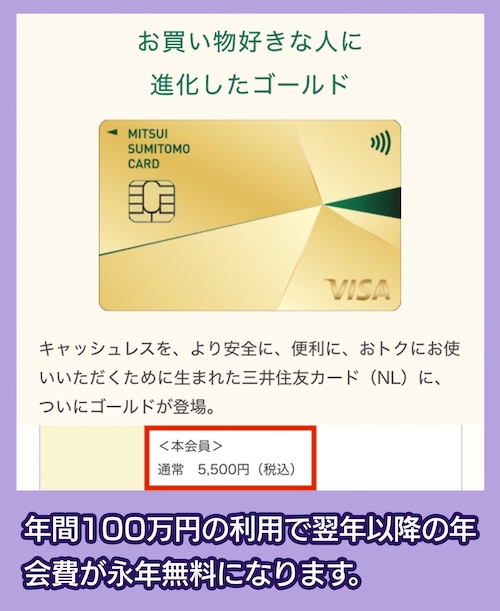

三井住友カードのゴールドカード年会費:5,500円

「三井住友カードゴールド」の年会費は税込5,500円となっています。

(※三井住友カードゴールド公式サイトより引用)

| 年会費(税込) | 5,500円 |

| 基本還元率 | Vポイント/0.5% |

| コンビニ3社・マクドナルドの還元率 | Vポイント/5% |

(※三井住友カードゴールドの料金一覧:2022年1月25日時点)

三井住友カード ゴールド(NL)では、特にコンビニエンスストア利用で還元率の高いサービスを提供しています。

ローソン、ファミリーマート、セブンイレブン、マクドナルドでタッチ決済を利用すると、5%のポイント還元。コンビニを毎日のように利用する人にもってこいのゴールドカードです。

国内、海外の旅行保険の死亡・後遺障害が最大2,000万円と少なめだったり、付与されるVポイントがマイナーという点が少し残念ではあります。しかし、年会費が他社ゴールドカード相場の半分であることを考慮すれば、十分すぎるサービスでしょう。

それにしても、コンビニでの還元率の高さがずば抜けています。コンビニのハードユーザーにはぜひおすすめしたい一枚です。

| 運営会社名 | 三井住友カード株式会社 |

| 会社住所 | 〒135-0061 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 電話番号 | 03-6634-1700 |

| 年会費(税込) | 5,500円 |

| 基本還元率 | Vポイント/0.5% |

| お問い合わせ | https://www.smbc-card.com/mem/info/index.jsp |

| 特徴 | 年間100万円をクレジットカード決済すると、翌年以降の年会費無料に加え1万ポイント自動付与。通常のポイント還元0.5%と合わせて、1.5%ほどの還元率が期待できます。 |

| 公式HP | https://www.smbc-card.com/index.jsp |

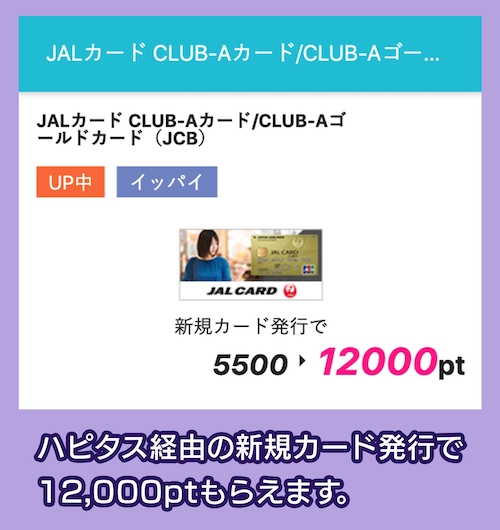

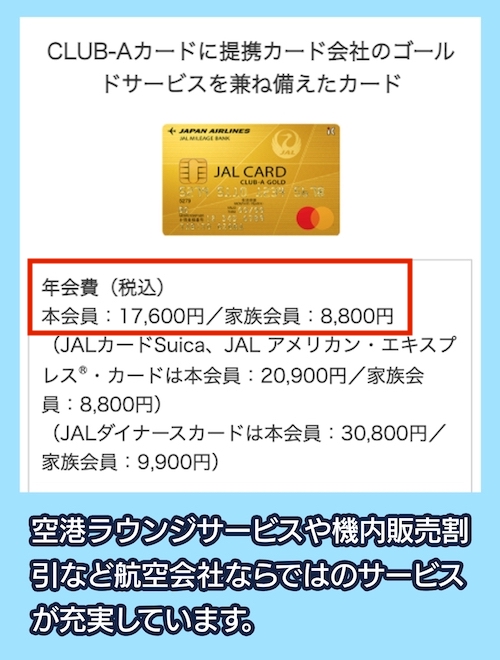

日本航空(JAL)のゴールドカード年会費:17,600円

日本航空(JAL)のゴールドカード「CLUB-Aゴールドカード」の年会費は、税込17,600円となっています。

(※CLUB-Aゴールドカード公式サイトより引用)

| 年会費(税込) | 本人会員:17,600円 家族会員:8,800円 |

| 基本還元率 | マイル/1% |

(※CLUB-Aゴールドカードの料金一覧:2022年1月25日時点)

JALカードでは、贅沢な旅行や出張を可能にする航空会社ならではのサービスが充実しています。

たとえば、JALカード一枚で、主要国内空港の会員専用ラウンジやビジネスクラス・ チェックインカウンター、機内食割引が利用できるように。

また、JALカード決済で還元されるのがマイルであることも大きなメリットです。マイルは用途が幅広い上、1マイルの価値が高いのが特徴。他のポイントからマイルに交換しようと思うと、たいてい1ポイント=0.5マイル程度の交換レートが採用されており、マイルの価値の高さがわかります。

たとえば、CLUB-Aゴールドでは毎年初回フライトで2000マイルが付与され、フライト区間に対して付与されるフライトマイルが25%アップ。前述の通り、使い方を間違えなければマイルは1円以上の価値を持つので、年会費分くらいはすぐに回収できるでしょう。

JALパックの5%割引も見逃せません。そもそも宿泊・航空チケット付きで格安の旅行パックがさらにお得になります。飛行機をよく利用する人に一押しのゴールドカードです。

| 運営会社名 | 日本航空株式会社 |

| 会社住所 | 〒140-0002 東京都品川区東品川二丁目4番11号 野村不動産天王洲ビル |

| 電話番号 | 0120-747-907 |

| 年会費(税込) | 本人会員:17,600円 家族会員:8,800円 |

| 基本還元率 | マイル/1% |

| お問い合わせ | https://www.jal.co.jp/information/ |

| 特徴 | 他のゴールドカードに比べて年会費は高めですが、飛行機によく乗る人なら、その分マイルがざくざく貯まるようになっておりお得に使えます。 |

| 公式HP | https://www.jal.co.jp/jp/ja/ |

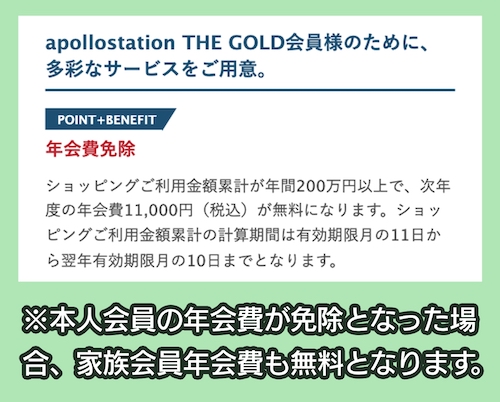

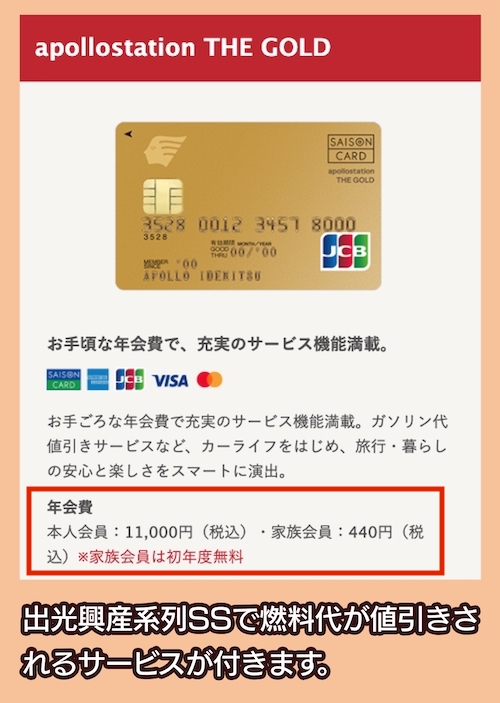

出光のゴールドカード年会費:11,000円

出光のゴールドカード「apollostaion THE GOLD(アポロステーション・ザ・ゴールド)」の年会費は、税込11,000円となっています。

(※apollostaion THE GOLD公式サイトより引用)

| 年会費(税込) | 本人会員:11,000円 家族会員:440円 |

| 基本還元率 | プラスポイント/1% |

(※apollostaion THE GOLDの料金一覧:2022年1月25日時点)

apollostation THE GOLDでは、出光興産系列のガソリンスタンド(apollostation、出光SS、シェルSS)でガソリンが2円引き/L、灯油が1円引き/Lになります。

しかし、これだけなら、石油会社の一般カードでも見られる程度の値引き幅です(例:ENEOSカード、apollostaion card)。ここからさらに割り引いて、一般カードでは考えられない値引きを実現するのが、ゴールドカード付帯の「ねびきプラスサービス」。月のクレジット利用額に応じてガソリンの値引きが大幅にアップするお得すぎるサービスです。

「ねびきプラス」前の「1Lあたり2円引き」では、1回30L給油しても60円程度しかお得になりません。これでは年会費11,000円の元を取るためだけでも、1年でざっと200回程度、月16回程度給油する必要があります。かなり車の利用頻度が高い人でないとお得に使うのは難しいでしょう。

しかし、ねびきプラスサービスにより10円値引/Lが適用されると、1回30L給油するたびに300円もお得になります。これなら、年間40回程度、月3〜4回程度の給油で年会費をカバーできます。

また、apollostion THE GOLDでは、年間200万円以上の利用で年会費が無料になります。

すでに年間200万円くらいカード支払いがあるなら(月にして18万円程度)、月数回の給油でもお得なカードと言えるのではないでしょうか。

ガソリンを食う大きな車に乗っていたり、車を複数台所有して家族でよく利用している、そんな車ユーザーならかなりメリットの多いゴールドカードです。

出光「apollostation THE GOLD」

公式サイトはコチラ

| 運営会社名 | 出光クレジット株式会社 |

| 会社住所 | 〒130-0026 東京都墨田区両国2-10-14 両国シティコア18階 |

| 電話番号 | 0570-064-034 |

| 年会費(税込) | 本人会員:11,000円 家族会員:440円 |

| 基本還元率 | プラスポイント/1% |

| お問い合わせ | https://www.idemitsucard.com/support/ |

| 特徴 | 月10万円以上のゴールドカード利用で、通常のガソリン2円引き/Lと合わせて「1Lあたり10円引き」にまで割引額が増えます。 |

| 公式HP | https://www.idemitsucard.com/ |

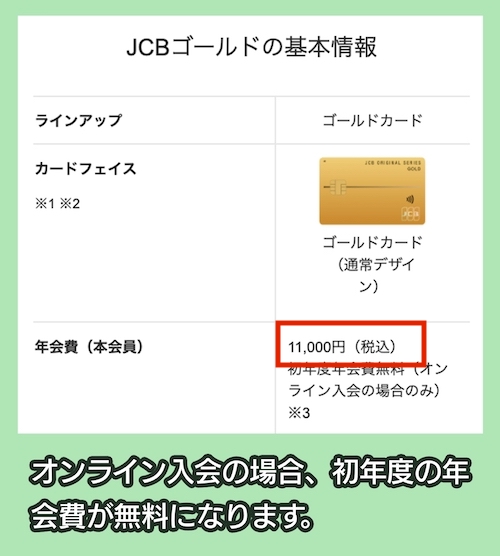

JCBのゴールドカード年会費:11,000円

JCB(ジェーシービー)のゴールドカード「JCBゴールド」の年会費は税込11,000円となっています。

(※JCBゴールド公式サイトより引用)

| 年会費(税込) | 本人会員:11,000円 家族会員:1,100円 |

| 基本還元率 | Oki Dokiポイント/0.1% |

(※JCBゴールドの料金一覧:2022年1月25日時点)

ここまで紹介してきたクレジットカードは、VISAやMastercard、JCBなどの国際ブランドと提携した会社が発行する「提携カード」でした。一方、JCBゴールドは、国際ブランドであるJCBが自ら発行する「プロパー・カード」です。

「プロパー・カード」は、それだけでステータスが高く、サービスが充実している一方、還元率が低い、と言われてきました。しかし、クレジットカードの顧客獲得競争により、そういった提携カードとプロパー・カードの差は埋まりつつあります。

JCBゴールドのポイント還元率は、通常1,000円の利用に対して1ポイントと、たったの0.1%。しかし、付与されるOkiDokiポイント(オキドキ・ポイント)にはマイル以上に交換レートの良い使い道が数多くあります。

クレジットカードを使いこなしたい戦略家向けのゴールドカードです。

| 運営会社名 | 株式会社ジェーシービー |

| 会社住所 | 〒107-8686 東京都港区南青山5-1-22 青山ライズスクエア |

| 電話番号 | 0120-800-978 |

| 年会費(税込) | 本人会員:11,000円 家族会員:1,100円 |

| 基本還元率 | Oki Dokiポイント/0.1% |

| お問い合わせ | https://www.jcb.co.jp/corporate/contact /?link_id=cojp_footer_corporate |

| 特徴 | 1OkiDokiポイント=3〜5円相当の使い道が多いので、使い方さえマスターすれば、他社高還元のカードよりもずっとお得になります。 |

| 公式HP | https://www.jcb.co.jp/ |

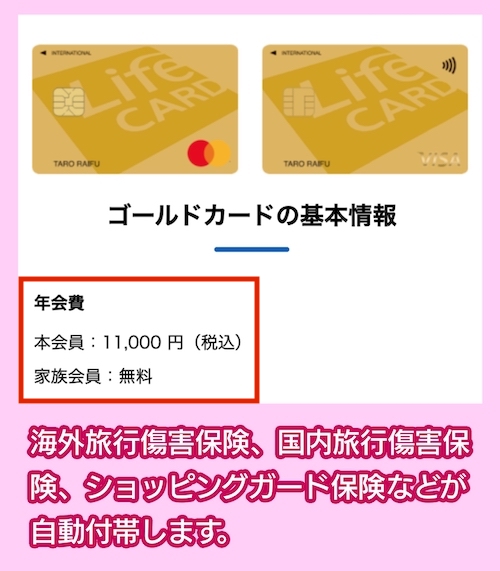

ライフカードのゴールドカード年会費:11,000円

ライフカードのゴールドカード「ライフカードゴールド」の年会費は税込11,000円となっています。

(※ライフカードゴールド公式サイトより引用)

| 年会費(税込) | 本人会員:11,000円 家族会員:無料 |

| 基本還元率 | ポイント/0.1% |

| 会員限定ショッピングモールサイト 「L-Mall」の還元率 | ポイント/25% |

(※ライフカードゴールドの料金一覧:2022年1月25日時点)

ライフカード株式会社は、クレジットカードを発行することに特化している信販会社です。銀行系のクレジットカードなどと異なり、カードを発行することを主要な事業としています。

信販会社ではクレジットカードを発行しないと全く売り上げがたたないため、比較的発行しやすいカードが多いと言われています。

ライフカードは、旅行時や車の運転時などの緊急トラブルに広く対応しているクレジットカードです。他のクレジットカードでは稀なほど補償が充実しており、安心を求める人におすすめしたいゴールドカードです。

| 運営会社名 | ライフカード株式会社 |

| 会社住所 | 〒225-0014 神奈川県横浜市青葉区荏田西1-3-20 |

| 電話番号 | 045-914-7003 |

| 年会費(税込) | 本人会員:11,000円 家族会員:無料 |

| 基本還元率 | ポイント/0.1% |

| お問い合わせ | https://www.lifecard.co.jp/support/ |

| 特徴 | 国内・海外旅行時の事故補償額が最大1億円と高額なだけでなく、提携弁護士との無料相談サービスや充実したロードサービスが付帯しています。 |

| 公式HP | https://www.lifecard.co.jp/ |

ゴールドカード年会費の相場・還元率 比較まとめ

ゴールドカード年会費の相場を表にまとめました。

| 年会費 | 基本還元率 | 特徴 | |

|---|---|---|---|

| ドコモ「dカード GOLD」 | 11,000円 | 1% | ・ドコモの携帯、インターネット、電気料金の支払いでポイント還元率10倍(一部条件あり) |

| 楽天ゴールドカード (楽天プレミアムカード) | 2,200円 (11,000円) | 1% | ・通常の楽天カードと同じく楽天市場でのお買い物が ポイントアップ2倍(楽天市場での買い物がポイントアップ5倍。 楽天市場コース選択で、週2日だけ6倍) |

| 三井住友カードゴールド (NL) | 5,500円 | 0.5% | ・コンビニでのタッチ決済利用で5%のポイント還元 |

| 日本航空(JAL) 「CLUB-Aゴールドカード」 | 17,600円 | 1% | ・JALフライト利用で毎年初回2000マイル付与やフライトマイルの25%アップなど |

| 出光 「apollostation THE GOLD」 | 11,000円 | 1% | ・ショッピング月額決済10万円以上で、出光系列のガソリン給油が10円/L引きに |

| JCBゴールド | 11,000円 | 0.1% | ・スターバックスなど一部店舗で10〜20倍のポイントアップ ・1ポイント=4〜5円相当の使い道が豊富 |

| ライフカードゴールド | 11,000円 | 0.1% | ・海外旅行傷害保険、国内旅行傷害保険ともに補償額が最高1億円と充実 ・20km以内の無料レッカーや車トラブル時のホテル代負担など幅広いロードサービス対応 |

今回ご紹介したゴールドカードで年会費が一番安かったのは、「楽天ゴールドカード」で税込2,200円、年会費が一番高かったのはJALの「CLUB-Aゴールドカード」で税込17,600円でした。

ただし、ゴールドカード年会費最安値の楽天では、一つ上位の「楽天プレミアムカード」が、他社ゴールドカードの水準と同じ年会費11,000円でした。一方、最もゴールドカード年会費が高かったJALでは、一つ下位の「CLUB-Aカード」が年会費11,000円と他社ゴールドカードの水準と同じでした。

このように、各社ゴールドカードのランクづけが異なり、単純なゴールドカード同士の比較では少し不公平感があります。一般カードからプレミアムカードまで、各カードのサービス内容を細かくチェックして、自分にあったクレジットカードを選択しましょう。

また、三井住友カードゴールド(NL)や出光の「apollostation THE GOLD」では、年間の利用額が一定額を超えると、ゴールドカード年会費が無料になります。年間利用額が一定額を超えると、年会費相当もしくは年会費以上のポイント付与があるカードもありました(ドコモ「dカード GOLD」、三井住友カードゴールド(NL))。

ゴールドカードの選び方

ゴールドカードの年会費や付帯サービス内容を紹介してきましたが、年会費については11,000円(税込)が標準価格と言えそうです。一方で、付与されるポイントの使い勝手や付帯サービスは、各社バラエティーに富んでいました。

このように、保有コストに差が少なく、サービスのパフォーマンスがバラバラなのがゴールドカード。単純なコストパフォーマンスの比較は難しいでしょう。

それでは、どのようにしてゴールドカードを選べばいいのでしょうか。ここからは、自分にあったゴールドカードの選び方をご紹介します。

①一般カードでなくわざわざゴールドカードを持つ理由を明確にする

基本還元率が高い一般カード(普通カード)もたくさんあります。そんな中で、わざわざゴールドカードを持つご自身の理由をまずははっきりさせましょう。

仮に基本還元率1%のクレジットカードで月10万円程度支払うなら、年間利用額120万円、ポイント1.2万円相当。ゴールドカードの年会費分くらいは1年でポイントがつき元を取れます。

しかし、そんな通常のポイント還元だけが目的なら、一般カードの方が、年会費もかからずお得。そもそも、ゴールドカードでは基本還元率0.5〜1%程度のものが多く、一般カード(普通カード)では1%〜2%の還元率のものが増えています。

ですから、一般カードでなくわざわざ年会費を支払ってゴールドカードを持つなら、「自分のお金の使い方によくマッチしているカード」を選びましょう。

ここでは、ゴールドカードから一般カード以上の「A. 日々のお得感」を得たいのか(→②③)、「B. 万が一の備え」を得たいのか(→④)、それぞれの目的に合わせたゴールドカードの選び方をご紹介します。

②一般カード以上の「日々のお得感」を期待するなら……

ゴールドカードに一般カード以上の「日々のお得感」を期待するなら、「自分が最も1年に多く支払っているサービス」からカードを絞るのがおすすめ。

クレジットカードの「利用額に対して○%還元」という原理からして、利用額がある程度多くないと、いくら還元率がよくても大したリターンにはなりません。だからといって、還元を受けるために欲しくも無い物やサービスにお金を費やすことほど愚かなことはありません。そこで「すでに年額最も支払っているサービス」に着目します。

既にご自身がお金をたくさん使っているサービスで還元率がアップするゴールドカードがあれば万々歳ですね。

特に、電気やインターネットといった月額払いのインフラ系サービスは年間利用額が多くなりがち。そういった「自分が定期利用しているサービス」で還元率が大幅に高くなるゴールドカードを選ぶのが、ゴールドカードを日々お得に使うコツです。

例として、特にクレジットカードと相性のいい4つのサービスを紹介します。

| おすすめゴールドカード | おすすめ度 | |

| 携帯・インターネットをよく使うなら | dカードGOLD、auPAYゴールドカード | ★★★★★ |

| 大手ECサイトをよく使うなら | 楽天プレミアムカード、Amazon Mastercard ゴールド | ★★★★☆ |

| コンビニをよく使うなら | 三井住友カードゴールド(NL) | ★★★☆☆ |

| 飛行機をよく使うなら | JAL「CLUB-A ゴールド」、ANA JCBワイドゴールドカード | ★★☆☆☆ |

上表の「おすすめ度」は、各サービスで「よく使う」程度の利用をした場合の、ゴールドカードからのメリットの得やすさです。ポイントの高いサービスほど、ゴールドカード年会費以上のメリットが得やすく、一般カードを使うよりもお得になりやすい傾向があります。

ただし、コンビニ連結のアパートでコンビニの利用頻度が並大抵でなかったり、出張などでフライト利用が桁違いに多い人では、おすすめ順位が入れ替わります。あくまでも参考程度にご覧ください。

中でも、携帯会社が発行するゴールドカードでは、自社の携帯料金支払いのポイント還元率が異様に高く設定されている場合が多いです。特に、家族で同じ携帯会社にまとめている人などは、多額の携帯代支払いに対して高還元率でポイントがつくことになります。

たとえば、ドコモの携帯やドコモ光の支払いを家族で月合計2万円近く支払っているなら、それだけで年額30万円近くになっています。還元率1%の一般カードなら3,000円相当のポイントしかつかないところ、dカード GOLDを決済に使えば3万円相当のdポイントがつき、これだけで年会費の1.1万円を大きく上回るリターンがあります。

上の表で取り上げた「大手ECサイト」や「コンビニ」、「飛行機」についても同じように、年間の利用額を計算してみることをおすすめします。

「月ごと」「一人あたり」で見ると高額には見えないサービスでも、年間の支払い額や家族の合計金額を計算してみると「案外高いんだな…」ということはままあります。そんな支払いに対する還元率が1%ではもったいないです。10%ほどにまでアップする高還元のゴールドカードを利用するべきでしょう。

③ポイント価値の高さで選ぶ

②で、「自身の年間利用額が多いサービス」と相性のいいゴールドカードが見つからなかった場合。それでも、ゴールドカードには一般カード以上の「日々のお得感」を期待したい……そんな人におすすめなのが、ポイント価値の高さでカードを絞る方法です。

たとえば、JCBカードで付与されるOkiDoki(オキドキ)ポイントは、1,000ポイントが5,000円相当に変わる交換先を持つ高価値なポイントです。5倍交換先の一つ、JCBのプリペイドカード「JCBプレモカード」なら、コンビニや飲食店など多くのチェーン店で使用できます。

他にも、OkiDokiポイントはAmazon.co.jpで1ポイント3.5円分として利用できるなど、用途に困ることはまずありません。

しかし、ポイントが高価値といってもJCBゴールドの基本還元率は0.1%。お得に利用するなら、使う際だけでなく貯める際のコツもおさえておく必要があります。

貯める際のコツの一つは、JCBカードの利用で還元率が高いお店を利用すること。スターバックスでは常時10倍のポイント還元率となっています。

もう一つのコツは、マクドナルドなどのチェーン店を対象に頻繁に実施されるポイント20倍のキャンペーンを利用すること。

このように、「交換レートの良い使い方」に加え「ポイント高還元の貯め方」を徹底することで、基本還元率0.1%から実質還元率5%〜10%まで高めることができます。

同じ要領で圧倒的な高還元率を実現できるゴールドカードが、マイルの付与されるゴールドカードです。マイルは国際線や長距離便になればなるほど高い価値で使えて、1マイル=2円〜15円くらいの価値を持ちます。

たとえば、JAL CLUB-Aゴールドで貯まるJALマイル。国際線ファーストクラスの支払いにJALマイルを利用すれば、1マイル=15〜23円相当で利用できてしまいます。

実際、通常のクレジットカードと年間でどのくらい還元が違うのか、ここでは、月10万円(年間120万円)のカード決済を例に比較してみます。

通常*のクレジットカード

120万円×基本還元率1%=1.2万ポイント付与

→1.2万円相当の還元

*基本還元率1%、交換レート1ポイント=1円相当のポイントが貯まる一般的なカードを想定

120万円×還元率1%*=1.2万マイル付与

→24万円相当で利用可能(1マイル=20円相当の航空券で利用)

*ゴールドカードではショッピングマイル・プレミアム自動付帯で0.5%→1%に

このように、価値の高いポイントやマイルが付与されるゴールドカードでは、他のゴールドカードよりも実質還元率を高める方法があることが多いです(JCBゴールド:5%〜10%程度、JAL CLUB-Aゴールド:4%〜20%程度)。

一方で、下手をすると年会費を払った上に低い還元(JCBゴールド:0.1%〜)になってしまうこともあるので注意しましょう。

③「万が一の備え」をゴールドカードに期待するなら……

万が一の事故・トラブルに備えて安心を買いたいなら……カード付帯保険が充実したゴールドカードを選びます。

航空会社系のカードであれば当然旅行保険系のサービスは充実しています。しかし、付帯する旅行傷害保険は、旅行中の事故や怪我限定。しかもカードによっては、旅行商品をそのクレジットカードで支払っていないと補償されないことも。

「万が一の備え」のため、生活リスクを満遍なくカバーしたいなら、ライフカードがおすすめです。

ライフカードでは、旅行傷害保険の補償額が1億円と、航空各社のクレジットカード付帯保険以上に充実している上、ショッピング保険も自動付帯。さらに、ロードサービスや弁護士の無料相談サービスまで利用でき、日々の安心を支えてくれるゴールドカードと言えるでしょう。

ゴールドカードを安く利用する方法

ゴールドカードの年会費を安くするにはどのような方法があるのでしょうか。

ゴールドカードを安く利用する方法をご紹介します。

①利用額に応じて年会費が無料になるカードを探す

年会費を安く抑えたいなら、年間利用額が一定額を超えると、年会費が無料になるカードを探しましょう。

たとえば、apollostation THE GOLDでは、年に200万円以上利用すると、年会費が無料になります。

もちろんサービス豊富なゴールドカードではポイント還元が全てではありませんが、年会費をようやく帳消しにできるポイント還元率では満足できない人も多いと思います。そんな人には、条件を満たすと年会費が無料になるゴールドカードがおすすめです。

②カード入会時のキャンペーンやポイントサイトを利用する

入会を後押しするため、クレジットカード各社、入会時の豪華なサービスを用意しています。一般カードでも高額キャンペーンは見られますが、ゴールドカードでは付与ポイントやキャッシュバックの額がより高額です。

ゴールドカード契約前にキャンペーン登録が必要なもの、また、キャンペーンが期間限定の場合や、キャッシュバック額などに変動がある場合もあるので「○○カード キャンペーン」で申込前に調べておきましょう。

これは、入会時に最大で年会費の2倍のポイントがもらえる三井住友カードのキャンペーンです。JCBカードのように、ネットからの申し込みで自動的に初年度年会費が無料になるものもあります。

このようなポイントサイト経由のゴールドカード申込もおすすめ。ポイント付与対象の国際ブランドが限定されているなど条件が細かい場合もあるので、ポイント獲得条件をしっかり確認しておきましょう(上キャプチャの場合はJCB限定)。

ここまで、クレジットカード各社のキャンペーンやポイントサイト経由のゴールドカード申込で初年度の年会費分くらいはカバーできる方法をお伝えしてきました。

これらの入会キャンペーンは非常にお得ではありますが、一点気をつけたいことがあります。それは、数百万円になる年間のクレジットカード利用額と比べると、入会時の数千〜数万円のリターンは些細なものだということ。

リボ払いの設定をしてしまったり、ポイント付与対象外の支払いにクレジットカード決済を使っていたら、簡単に損してしまいます。そのようなことの無いよう、入会時に、作成したゴールドカードの特性をしっかり把握しておきましょう。

特に、公共料金系の支払いでポイント付与対象外のカードが多かったりします。ポイント付与されるカードで決済されるよう使い分けを徹底しましょう。

ポイント付与対象外になりがちな支払い

- ゴールドカード年会費

- 各種公共料金/税金等(国民健康保険、所得税、等)

- 交通系ICへのチャージ(Suica、ICOCA、等)

- 電子マネーへのチャージ(楽天Edy、nanaco、等)

クレジットカードでポイントを貯めるコツは、とにかく「大きな出費や繰り返しの出費」に対して敏感になること。日々の些細な支払いでは神経を使わず、大きな支払いや継続的な支払いに対して還元率の高いカードを設定しておきましょう。

当記事監修、CFP® 小宮 崇之様よりアドバイス

ゴールドカードを検討している方へアドバイスさせていただきます。

ゴールドカードは、今や簡単に作れる時代になりました。そして、各社それぞれ特徴が異なり、どのゴールドカードにすればいいのか、迷う人も多いことでしょう。

筆者がおススメしたいのは、「年間費」と「想定される獲得ポイント」を事前に計算することです。

また、年間費がはじめから無料のゴールドカードを作ることです。それぞれ説明していきます。

■年間費を回収できなければ、ゴールドカードは作るべきではない

やはりクレジットカードの年間費よりも受け取るポイントが少なければ、ゴールドカードは作るべきではないでしょう。

確かに、旅行保険や付帯サービスなどもありますが、年間費を回収できるまでのサービスがあるかどうかというと、疑わしいでしょう。

ですから、ステータスに問われるのではなく、損益をしっかりと見極めてからゴールドカードを作りましょう。

■獲得ポイントを事前に計算をしておく

昨年の支出から、獲得ポイントをざっくりでも良いので、計算してみましょう。少し手間はかかりますが、想定獲得ポイントを把握できるでしょう。

その受取ポイントと年間費を比較すれば、そのゴールドカードを作るべきかの判断が付くのではないでしょうか。

計算が面倒な人は、1年ゴールドカードを作り、使ってみて、年間の獲得ポイントを試すのもありでしょう。ただ、毎月支払うお金にクレジットカードを登録して、変更をするとなると、非常に手間がかかります。なので、事前に見極めて、慎重に1枚目のカードを作った方が後から、変更する手間を省けるでしょう。

■年間費が無料のゴールドカードもある

例えば、エポスのゴールドカードは、エポスカードからゴールドカードのご招待により申し込みされた場合は、永年無料になります。こうした最初から年間費がかからないカードもあるので、まずは毎年のコストが安いものを探してみましょう。

その上で、獲得ポイントを考えて、年間費と比較検証して、自分に合ったクレジットカードを作っていきましょう。

ただ、最も重要なポイントは、クレジットカードを作り、ポイントの事を考えて、支出を増やしてしまっては元も子もないということです。

ポイント還元率がいくら高くてもお金を使っている事実は変わらないので、手元のお金は減ります。なので、還元率が100%以上でないと、お金は減っていくのです。

ですから、どのクレジットカードを作るかどうかに多くの時間を費やすのではなく、そもそも、支出面を改めて見直す時間を作った方が、お金は貯まりやすいでしょう。

お金を使うことは習慣化されやすいので、今一度、毎月の支出について、考える機会を設けてみてはいかがでしょうか。

ゴールドカード選びのお役に立てれば幸いです。

まとめ

今回ご紹介したゴールドカード年会費が一番安かったのは、楽天の「楽天ゴールドカード」で税込2,200円、料金が一番高かったのはJALの「CLUB-Aゴールドカード」で税込17,600円でした。

「日々のお得感」を狙うなら、自分がよく使うサービスでポイント還元率が大幅アップするゴールドカードを選びましょう。また、「万が一の備え」を期待するなら、トラブルの際の補償が充実しているかどうかを踏まえてゴールドカードを選ぶと良いでしょう。

年会費無料の高還元クレジットカードに慣れていると、通常の還元率が低く年会費も高いゴールドカードはデメリットが多く見える人もいるかもしれません。

しかし、ご紹介した通り、小さな工夫で一般カード以上のリターンが得られるゴールドカードも増えています。また、還元率では到底得られない「万が一の備え」になるゴールドカードもあります。

見かけ上のポイント還元率や年会費に惑わされず、自分の生活スタイルに合ったクレジットカードを選ぶことが重要です。自分にぴったりのゴールドカードを見つけて、より充実したクレジットカード生活を実現しましょう!

ゴールドカードの比較表

| 画像 |  |  |  |  |  |  |  |

| 名称 | ドコモ 「dカード GOLD」 | 楽天ゴールドカード (楽天プレミアム カード) | 三井住友カード ゴールド (NL) | 日本航空(JAL) 「CLUB-Aゴールド カード」 | 出光 「apollostation THE GOLD」 | JCBゴールド | ライフカード ゴールド |

| 年会費 | 11,000円 | 2,200円 (11,000円) | 5,500円 | 17,600円 | 11,000円 | 11,000円 | 11,000円 |

| 基本還元率 | 1% | 1% | 0.5% | 1% | 1% | 0.1% | 0.1% |

| 特徴 | ドコモの携帯やドコモ光、ドコモでんきGreenを利用している方にお得なサービスがついています。 | フリーターや主婦でもカードが作れて年会費も安いです。 | コンビニ3社とマクドナルドでのポイント還元率(5%)が高いです。 | 空港会社ならではのサービスが充実しており、飛行機をよく利用する人にオススメです。 | ガソリンが最大10円引き/Lになるサービス付きです。 | ポイント還元率は低めですが1OkiDokiポイント=3〜5円相当なので、使い方次第でお得になります。 | 国内・海外旅行時の事故やトラブルに広く対応してくれます。 |

関連記事

当サイトではその他「マイレージカード年会費とポイント還元率の相場」の記事等、クレジットカード、マネーに関する記事がございますのでご覧になってくださいね♪

また、マネー金融全般に関する記事は他にもございますので参考にしてくださいね。